募集3亿元“补血”,这家企业IPO被质疑另有目的?

摘要 3月4日,深交所创业板上市委员会2021年第14次审议会议召开,审议结果显示,江西百胜智能科技股份有限公司(以下简称“百胜智能”)符合发行条件、上市条件和信息披露要求。

【CPS中安网 cps.com.cn】 3月4日,深交所创业板上市委员会2021年第14次审议会议召开,审议结果显示,江西百胜智能科技股份有限公司(以下简称“百胜智能”)符合发行条件、上市条件和信息披露要求。

▲图片来自百胜智能招股书

百胜智能成立于1999年,总部位于江西省南昌市南昌县,主要从事各种出入口控制与管理设备的研发、生产和销售,并能够针对客户需求提供出入口控制与管理整体解决方案。

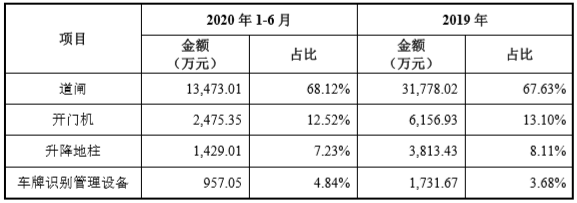

其主要产品为道闸、开门机、升降地柱、车牌识别管理设备和通道门五大系列。从公司定位和产品系列来看,百胜智能隶属于智能安防行业。

2016年2月,百胜智能曾在新三板挂牌交易,但仅一年半,就申请了摘牌,筹备向创业板转板上市。但是,其在2021年的上市之路,业界却有诸多疑惑。

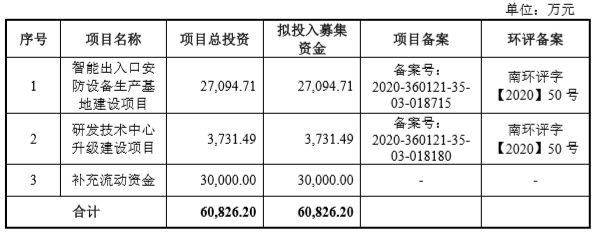

01 募资金额超过公司总资产体量

招股书显示,百胜智能此次拟募集资金6.08亿元,其中,2.71亿元用于智能出入口安防设备生产基地建设项目,3731.49万元用于研发技术中心升级建设项目,最后3.00亿元用于补充流动资金,此数额超出了监管规定的30%上限。

▲图片来自百胜智能招股书

在报告期内,资产总额分别为3.45亿元、4.15亿元、3.99亿元、4.22亿元。截至2020年12月底,百胜智能总资产为4.85亿元,此次募资总额已经超过了公司总资产体量。

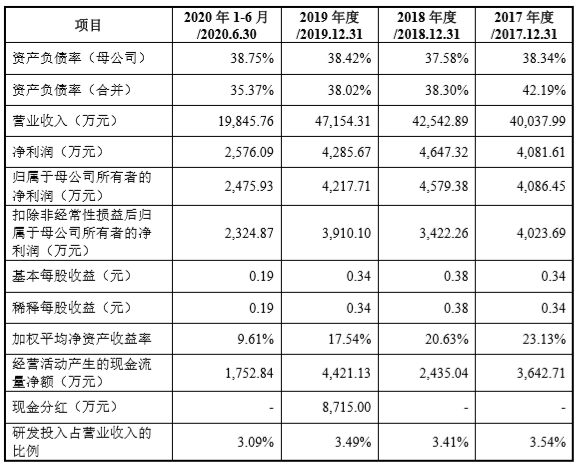

▲图片来自百胜智能招股书

在报告期内,百胜智能的营业收入分别为4亿元、 4.25亿元、4.72亿元、1.98亿元,扣除非经常性损益后归属于母公司股东的净利润分别为4024万元、3422 万元、3910万元和2325万元,经营业绩存在一定波动。

▲图片来自百胜智能招股书

而根据年报数据统计,在2013年后,百胜智能累计实现的净利润是2.31亿元。

换句话说,百胜智能此次IPO用于补充流动性的资金3亿元,超过了过去7年累计实现的利润总额。

而且在报告期内,公司应收账款余额增长较快。2017年末、2018年末、2019年末和2020 年6月末,公司应收账款余额分别为4386万元、7028万元、7217万元和7966万元。

截至2020年6月末,百胜智能的货币资金账面金额为1.2亿元,不存在短期借款、长期借款和应付债券等有息负债。

那么,募集这么多流动资金究竟是要做何用呢?其中是否有圈钱嫌疑?

在招股书中,百胜智能表示,补充流动资金是为了满足公司日常生产经营需要,进一步确保公司的财务安全、增强公司市场竞争力。

而让人更不解的是,百胜智能在申请IPO前,还有两次股东分红,分别是2019 年 5 月 29 日,向全体股东每10股分红人民币4元(含税),以及同年 10 月 25 日,向全体股东每10股分红人民币3元(含税)。两次分红的金额共计8715万元。

也就是说,应收账款在增长,还两次分红,从账面上来看,百胜智能的现金流是充足的,那么,此次募集3亿元流动资金的用途,不免让外界遐想。

百胜智能强调,2019年度两次现金分红不会影响公司的持续经营以及盈利能力,不存在过度分红透支公司成长的情况。

02 研发投入低于10%,毛利率低于行业均值

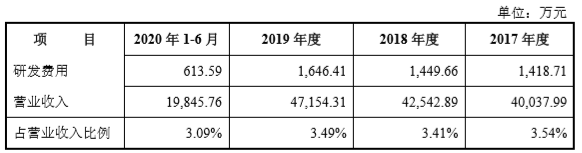

在报告期内,百胜智能的研发费用分别是1419万元、1450万元、1646万元,614万元,占营业收入的比例分别为3.54%、3.41%、3.49%、3.09%。

▲图片来自百胜智能招股书

与同行公司相比,捷顺科技、立方控股、蓝卡科技、道尔智控等同行可比公司报告期内的研发费用率平均值均接近10%,高于百胜智能超过5个百分点,百胜智能的研发费用率几乎处于行业的最低位。

另外,百胜智能的毛利率也低于行业均值。

在报告期内,百胜智能的主营业务收入分别为 4亿元、4.24亿元、4.7亿元和1.98亿元,2017年度至2019年度年均复合增长率为8.39%。

▲图片来自百胜智能招股书

百胜智能主要有两大销售模式,分别为直销和经销,占比分别为60%和40%左右。

就直销渠道而言,百胜智能主要客户包括海康威视(002415,SZ)、大华股份(002236,SZ)、安居宝(300155,SZ)等;而就经销渠道而言,公司在国内共有30个经销商,经销范围基本覆盖全国主要省份。除广东、江苏等少数省份外,一般一个省份只有一家经销商。

在报告期内,百胜智能两种不同获客方式的经销商数量、经销收入金额以及毛利率情况如下:

▲图片来自百胜智能招股书

在报告期内,百胜智能主营业务毛利率分别为27.25%、22.51%、23.20%和28.29%,存在一定的波动。

百胜智能在招股书中解释,2018 年主营业务毛利率有所下降,主要系公司产品结构变化。2020 年 1-6 月,公司主营业务毛利率有所上升,主要系由于公司持续优化产品结构及优化生产工艺流程取得一定成效,同时主要原材料价格有所下降所致。

以2019年为例,捷顺科技、立方控股和道尔智控等可比公司的毛利率分别为46.55%、54.64%和53.34%,百胜智能还不及他们的一半。

招股书显示,在报告期内,百胜智能的毛利率显著低于同行业公司,主要是由于业务模式差异造成的。

捷顺科技、立方控股和道尔智控等可比公司是以承接终端工程项目的形式带动相关硬件产品的销售,而百胜智能主要是以直销和经销模式实现产品的销售,主要客户包括系统集成商及经销商等,因此毛利率较直接面对终端项目客户的同行业企业要低。

03 实际控制人风险较大

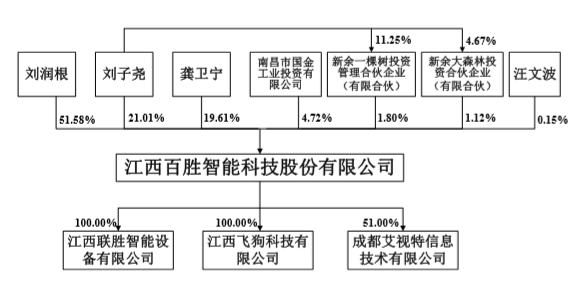

百胜智能控股股东为刘润根,刘润根直接持有公司6880.80万股股份,占公司本次发行前总股本的比例为 51.58%;公司实际控制人为刘润根、龚卫宁与刘子尧。

刘润根与龚卫宁为夫妻关系,刘子尧为刘润根与龚卫宁之子。三人合计直接持有公司12300.00万股股份,占公司本次发行前总股本的比例为92.20%。

其中,刘子尧除上述直接持股外,间接持有公司0.25%股权。三人合计直接及间接持有公司92.46%股权,为百胜智能实际控制人。

▲图片来自百胜智能招股书

从持股比例来看,百胜智能也是典型的家族企业。

除刘润根家族外,一家江西当地国资——南昌市国金工业投资有限公司(以下简称国金工业)也将获利丰厚。

申报IPO前几个月,2019年12月,国金工业宣布以4元/股,认购了百胜智能630万股,耗资2520万元取得公司4.72%的股权。

以此计算,彼时百胜智能的整体估值仅为5.4亿元左右。而此次IPO,百胜智能以稀释25%的股权为代价,募资6.08亿元估算,百胜智能整体估值逾24亿元。

这意味着国金工业在突击入股短短1年多时间内已经浮盈数倍,堪称暴利“生意”。

此外,和国金工业一同入股的还有百胜智能实控人的两位好友,其中一位还是靠公司实控人借钱“低价”入股。

据招股书披露,李永军、汪文波系百胜智能实控人刘润根、龚卫宁(刘润根妻子)多年好友,李永军熟悉公司经营状况,汪文波具有多年投资经验,二人均看好公司的发展前景,因而入股。

而李永军入股百胜智能时,多数款项其实是实控人刘润根借给李永军的,同时还约定,若李永军不能及时还款,需把全部持股原价转让给刘润根或其指定的第三人。后来,李永军还不起钱,便又将股权转让出来。

几位主要投资人的关系过于纠葛,在业内少见,一番注资、转让股权的操作,让外界看不太懂。

不过,不管怎么样,百胜智能此次已经过会了,即将开启上市之旅。

对于未来,百胜智能表示,会顺应行业技术发展趋势,积极布局出入口智能管控领域。

将基于出入口管理设备、依托物联网技术,打造智慧园区云平台、平安校园云平台;完善城市智慧停车管理整体解决方案,打造“离散型智慧停车云平台”,以“百胜”品牌拓展出入口控制与管理整体解决方案,致力于成为以出入口管理系统为核心的智慧停车和智慧园区解决方案提供商。

来源:中国经济网、财经观察网、腾讯网

责任编辑:lxy