这家安防企业三闯创业板IPO,成功上市!

摘要 7月26日首次公开发行股票

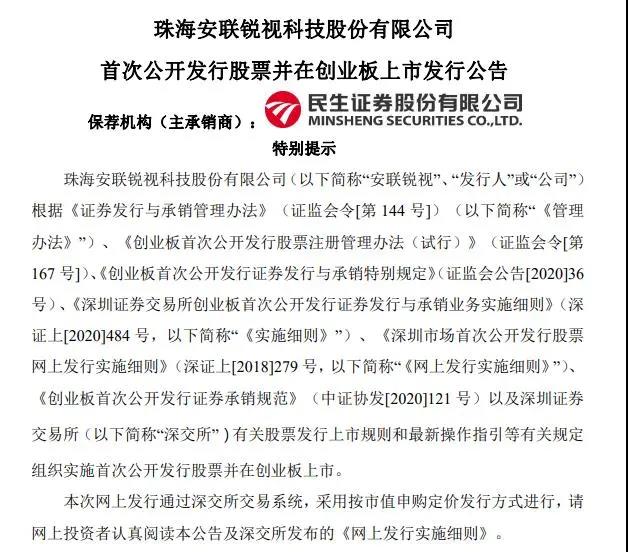

【CPS中安网 cps.com.cn】 7月26日,珠海安联锐视科技股份有限公司(以下简称“安联锐视”)首次公开发行股票并在创业板上市申请已经深圳证券交易所(以下简称“深交所”)创业板上市委员会审议通过,并已经中国证券监督管理委员会(以下简称“中国证监会”)同意注册。(点击文章,了解更多:成了!这家企业三闯创业板IPO,终过会!)

▲图片来自巨潮资讯网

安联锐视本次发行采用网上发行的方式进行,不进行网下询价和配售。本次发行1720万股,发行价格为 41.91 元/股。

在招股书中,安联锐视表示拟计划募集资金5.16亿元,其中,1.99亿元用于安防数字监控产品产业化扩建项目,1.12亿元用于研发中心建设项目,1.00亿元用于营销运营平台建设项目,1.05亿元用于补充营运资金。

▲数据来源:安联锐视招股说明书(申报稿)

但是,根据本次发行价格 41.91 元/股和 1,720.00 万股的新股发行数量计算,预计募集资金总额为7.21亿元,扣除发行费用约7106万元(不含税)后,预计募集资金净额为6.51亿元 ,超出募投项目计划所需资金额部分将用于与公司主营业务相关的用途。

2007年8月6日,安联锐视在珠海成立,主要业务为安防视频监控产品软硬件的研发、生产与销售。

主要产品是前端摄像机和后端硬盘录像机,以图像处理技术、音视频编解码技术、存储技术、智能分析技术等为核心关键技术。

安联锐视的经营模式和目标市场都与同为股份极为相似,都是以ODM经营模式和海外市场为主,因此,将安联锐视称为安防的代工企业,也不为过。

另外一家同类公司是汉邦高科,其为安防产品及行业解决方案提供商,以自有品牌(OBM)经营模式为主,安联锐视与汉邦高科均经营安防监控业务,但经营模式、产品目标市场均存在一定差异,汉邦高科以 OBM 经营模式为主,产品面向国内工程类市场。

▲图片来自巨潮资讯网

根据公告,在报告期内,安联锐视的平均营业收入为 91,203.59 万元,高于同为股份约34.50%,高于汉邦高科约 86.72%;

平均净利润为 7,947.87 万元,高于同为股份约 125.24%,高于汉邦高科约151.78%。

同为股份以工程类市场为主的同时,少量经营消费类市场;汉邦高科的安防业务主要服务于政府、企业等行业客户,工程类市场占比极高;而安联锐视以消费类市场为主、工程类市场为辅,且工程类业务规模和占比逐渐提高。

在客户方面,安联锐视为Swann、韩华泰科以及Lorex等知名安防设备厂商提供代工服务,换句话说就是安联锐视按照客户要求采购原材料后进行加工,公司不自主销售产品,产品终端主要面向北美、欧洲、亚洲的安防视频监控消费类市场。

在面向消费类市场如家庭、社区、企业、商铺、车辆等用户时,主要以套装形式销售,所谓的套装,指的是由若干台前端摄像机和一台后端硬盘录像机组装而成的套装产品;

在面向工程类市场如政府机关、公共安全、金融、电力、教育、公用事业、大型商业综合体等用户时,主要以单品形式销售。

▲数据来源:安联锐视招股说明书(申报稿)

2017年—2019年,安联锐视的营收分别为9.33亿元、9.57亿元、8.38亿元;净利润分别为7469.13万元、6638.32万元、9186.42万元。营收减少,净利润虽然在去年有所增长,但是整体并不稳定。

2017年—2019年,安联锐视的高清产品(含同轴高清产品和网络高清产品)占主营业务收入的比例分别为80.34%、85.60%、100.00%,其中,网络高清产品占主营业务收入的比例分别为18.04%、29.90%、34.83%,呈现增长趋势,成为其重要的盈利增长点。

据了解,安联锐视分别在2012年、2017年尝试过冲击IPO,但因为公司整体业绩表现未能达到创业板首发上市的条件以及毛利率过低的问题,其IPO申请都未通过。

在2020年6月24日,安联锐视第三次冲击IPO,终于,申请获受理,在2021年1月6日,首发申请获深交所通过,7月26日成功在创业板上市。

责任编辑:lxy